Face à la perspective d’une retraite souvent moins bien couverte que celle des salariés, les professions libérales ont tout intérêt à mettre en place une stratégie d’épargne retraite adaptée. En 2025, plusieurs dispositifs coexistent : le Plan d’Épargne Retraite (PER), le contrat Madelin (encore actif pour les contrats existants), et l’assurance vie. Chacun répond à des objectifs distincts.

1. Le Plan d’Épargne Retraite (PER) : un dispositif souple et harmonisé

Le PER individuel, créé par la loi PACTE et ouvert à tous les actifs depuis 2019, tend à remplacer les anciens produits comme le PERP ou le contrat Madelin. Il constitue aujourd’hui le produit de référence pour l’épargne retraite volontaire.

Principales caractéristiques du PER :

- Versements déductibles du revenu imposable, dans la limite des plafonds légaux (10 % des revenus professionnels, avec un plafond de 35 194 € en 2025).

- Sortie possible en rente viagère ou en capital, ou combinaison des deux au moment de la retraite.

- Accès anticipé possible dans certains cas (décès du conjoint, invalidité, surendettement, achat de la résidence principale).

- Gestion libre ou pilotée des fonds.

Le PER présente l’avantage d’être flexible, avec une fiscalité incitative à l’entrée et un cadre adapté à différents profils d’investisseurs. Il est également transférable depuis un contrat Madelin, ce qui en fait une option pertinente pour les détenteurs de produits plus anciens.

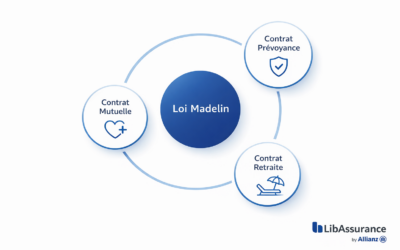

2. Le contrat Madelin : un dispositif fiscalement intéressant mais figé

Réservé aux travailleurs non-salariés (TNS), le contrat Madelin retraite a été le principal outil de préparation à la retraite pour les professions libérales jusqu’à l’entrée en vigueur du PER. Depuis le 1er octobre 2020, il est fermé à la souscription, mais les contrats existants continuent de fonctionner.

Spécificités du contrat Madelin :

- Versements réguliers obligatoires, selon un montant fixé à l’adhésion.

- Déductibilité fiscale équivalente à celle du PER.

- Sortie uniquement en rente viagère, sans possibilité de capital.

- Absence de transfert partiel : le transfert vers un PER est possible, mais il est définitif et total.

Ce contrat conserve un intérêt pour les assurés proches de la retraite, ou pour ceux qui souhaitent garantir une rente viagère à vie. En revanche, la rigidité de son fonctionnement peut être un frein pour les plus jeunes professionnels ou ceux en quête de souplesse.

3. L’assurance vie : un outil patrimonial, complémentaire à la retrait

Bien qu’elle ne soit pas un produit spécifiquement dédié à la retraite, l’assurance vie est largement utilisée comme instrument d’épargne long terme, notamment en raison de son régime fiscal avantageux à la sortie et de sa souplesse de fonctionnement.

Points clés de l’assurance vie :

- Aucune obligation de blocage des fonds : les capitaux sont disponibles à tout moment.

- Fiscalité attractive au-delà de 8 ans de détention (abattement annuel de 4 600 € pour une personne seule).

- Transmission du capital en cas de décès bénéficiant d’un cadre fiscal spécifique (exonération jusqu’à 152 500 € par bénéficiaire).

- Absence de déduction fiscale à l’entrée.

L’assurance vie constitue ainsi une solution complémentaire au PER, notamment pour la diversification patrimoniale, la constitution de revenus réguliers à la retraite ou la transmission de patrimoine.

Comparatif synthétique des trois dispositifs

| Critère | PER individuel | Contrat Madelin | Assurance vie |

|---|---|---|---|

| Déductibilité fiscale à l’entrée | Oui | Oui | Non |

| Type de sortie à la retraite | Capital, rente ou mixte | Rente uniquement | Capital |

| Versements obligatoires | Non | Oui | Non |

| Disponibilité des fonds | Non, sauf cas exceptionnels | Non | Oui |

| Fiscalité à la sortie | Imposée selon le choix de sortie | Rente imposable à 100 % | Allégée après 8 ans |

| Transfert possible | Oui (transferts entrants et sortants) | Oui (vers PER uniquement) | Non |

Éléments à considérer pour faire un choix

Le choix entre ces dispositifs dépend principalement :

- De la situation fiscale actuelle : les professionnels à fort niveau d’imposition peuvent rechercher la déductibilité immédiate offerte par le PER ou le contrat Madelin.

- De l’horizon de placement : les jeunes professionnels peuvent privilégier la flexibilité du PER ; ceux proches de la retraite auront intérêt à comparer les options de sortie.

- Des objectifs patrimoniaux : transmission, liquidité, sécurité ou rendement conditionneront le choix de l’assurance vie en complément.

Conclusion

En 2025, le PER individuel apparaît comme le produit de retraite le plus équilibré pour les professions libérales, en raison de sa souplesse, de sa fiscalité attractive à l’entrée, et de ses options de sortie diversifiées. Le contrat Madelin conserve sa pertinence pour les contrats existants, mais son manque de flexibilité limite son intérêt pour les nouvelles stratégies. Quant à l’assurance vie, elle demeure un outil patrimonial complémentaire, apprécié pour sa liquidité, sa fiscalité à la sortie et ses avantages en matière de transmission.

Contactez LibAssurance dès aujourd’hui pour plus de renseignements: https://calendly.com/contact-libassurance/30min?back=1&month=2026-01